2022年以来,国际地缘政治冲突和国内疫情多发散发等超预期因素相互交织,我国皮革行业面临的发展环境更为复杂严峻,影响经济发展的不利影响明显加大。在国内经济下行压力加大的形势下,皮革行业承压前行,展现了较强的发展韧性和抗风险能力。但是,当前国内外发展环境复杂多变,尤其是世界主要经济体面临通胀压力,经济增长预期下降,加之新冠疫情的不确定性,我国皮革行业持续恢复仍面临着较大压力和不确定因素,恢复基础仍需巩固。

销售收入增速放缓 利润空间收窄

2022年上半年,我国规上皮革主体行业完成销售收入5,221.3亿元,同比增长6.9%,增速比上年同期下降4.1个百分点。从增速来看逐月回落,可见支撑产业实现恢复性增长的动力明显不足。从细分行业规上企业销售收入看,制鞋行业同比增长8.9%,箱包行业同比增长3.4%,制革行业同比增长3.9%,皮革服装行业同比增长8.7%,而规上毛皮及制品企业销售下滑,同比下降0.8%。

受到原料端价格高位波动和需求端市场动力转弱的双重挤压,皮革行业整体利润空间越来越小,利润率也呈现下降趋势。同期,全国规上皮革主体行业利润总额238.4亿元,同比下降1.0%,销售收入利润率为4.57%,比上年同期下降0.36个百分点。从细分行业规上企业利润总额来看,制鞋行业同比增长14.2%,润率为4.92%,比上年同期增长0.23个百分点;制革行业同比下降27.7%,利润率为3.98%,比上年同期下降1.74个百分点;箱包行业同比下降12.5%,利润率为3.03%,比上年同期下降0.55个百分点;皮革服装行业同比下降30.5%,利润率为6.10%,比上年同期下降3.43个百分点;毛皮及制品行业利润在上年大幅下降后,依然微幅下降0.8%,利润率为3.71%,与上年同期持平。

行业主要大类产品产量涨跌互现。今年上半年,全国规上轻革产量同比下降10.0%。下游制品产量除毛皮服装明显下滑外其他基本持平,规上皮鞋产量同比增长0.6%,规上皮革服装产量同比增长1.1%,规上天然毛皮服装同比下降27.1%。

内需市场继续承压 出口保持快速增长

今年上半年,在国际市场需求稳定恢复及我国稳外贸政策落地显效等积极因素的推动下,我国皮革行业出口在2021年高基数的基础上继续保持稳步增长,我国皮革行业上半年实现出口498.7美元,同比增长29.0%。占全国出口总额的2.9%。全行业上半年实现顺差410.6亿美元,同比增长42.3%,占全国进出口贸易总顺差的10.7%。

总体来看,皮革行业上半年出口额增长较好,是因为占比较大的鞋包产品单价上升幅度相对较大,提高了出口总金额,而出口量并没有与出口金额提高幅度同步。从细分行业来看,今年上半年,我国鞋类、箱包等制成品在皮革行业出口额中贡献最大,二者出口金额合计达到431.8亿美元,占出口总额的86.6%。其中,鞋类产品出口46.1亿双,269.8亿美元,同比分别增长12.4%和32.5%;旅行用品及箱包出口60.9亿只,162.0亿美元,同比分别增长24.0%和35.7%。相对于量的增长,出口金额增长更快,这是由于原材料、运费等涨价,鞋、箱包整体平均单价提高,在很大程度上推高了出口金额的增长。据统计,2021年1-6月的鞋类平均单价为4.97美元/双,2022年1-6月则上升至5.86美元/双,平均单价增幅达17.91%;2021年1-6月的箱包平均单价为2.43美元/个,2022年1-6月则上升至2.66美元/个,平均单价增幅达9.47%。

从出口市场来看,美国、欧盟、东盟、非盟、日本为皮革行业出口的前五大目标市场,2022年1-6月这五大市场出口额合计占我国皮革行业总出口额的66.9%,占比进一步扩大。

同时,我国对“一带一路”国家出口继续保持较好的势头,贸易规模持续扩大。2022年1-6月,中国皮革产业对“一带一路”沿线国家的出口总额达161.3亿美元,同比增长29.6%,占皮革业出口总额的32.3%。占比较去年同期提高0.2个百分点。

进口出现双位数下降 鞋类进口额首次下降

今年上半年,我国皮革行业进口总额88.1亿美元,同比下降10.2%,占全国进口总额的0.7%。

我国皮革行业的进口以制成品为主,今年上半年皮革制品进口占比为70.2%。其中, 进口鞋类9589.1万双,进口额29.1亿美元,同比分别下降21.3%和12.3%;

进口旅行用品及箱包4693.6万个,进口额28.7亿美元,同比分别下降23.7%和11.8%。鞋类进口额首次出现下降,旅行用品及箱包进口额也是近年来下降幅度最大的。这主要是受国内新冠疫情多点散发影响,居民收入增速放缓,部分线下门店关闭,导致销售收缩;同时,国潮品牌产品更多地获得了国内消费者的认同,一定程度上也降低了对国际品牌的需求。

今年上半年,我国皮革产品自欧盟进口额同比下降11.6%,占比为43.7%,较去年同期占比下降0.7个百分点,欧盟仍是我国皮革行业进口第一大来源地,其中,自欧盟进口的皮革及制品进口额占我国皮革及制品进口总额的57.1%,自欧盟进口的鞋进口额占我国鞋进口总额的27.6%,自欧盟进口的毛皮及制品进口额占我国毛皮及制品进口总额的42.1%。

东盟是我国皮革行业进口第二大来源地,占比28.3%,同比下降3.5个百分点。其中,自东盟进口鞋的进口额占我国鞋进口总额的63.7%,同比下降3个百分点。

发展形势依然复杂 恢复基础仍需巩固

总的来看,上半年行业经济承压前行,仍在持续恢复,展现了较强的发展韧性和抗风险能力。展望全年,行业面临的发展形势复杂,企业生产经营压力较为突出,行业全年实现平稳运行仍面临考验。

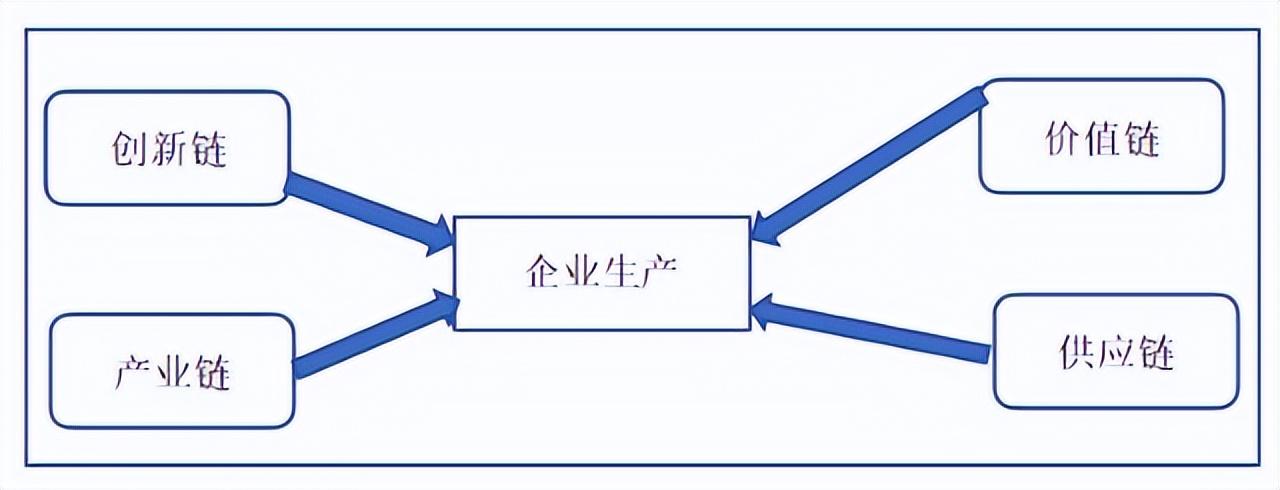

从国内来看,新冠疫情存在多点散发,防控形势依然复杂严峻,尤其是受疫情影响,就业压力突显,消费意愿和消费预期不强,在居民收入增长放缓、消费场景受限等因素制约下,内销市场稳定恢复的支撑力度有所减弱,行业发展面临着不确定性。同时,为应对经济下行压力,我国稳增长稳就业促消费政策加码发力,全力打通产业链供应链堵点卡点,精准落实助企纾困政策,稳定市场主体预期,全力稳住宏观经济大盘,为行业发展奠定了良好基础。

从国际来看,一方面,美欧等主要经济体通货膨胀严重,不断加息收紧货币政策,不可避免地将拖累自身的经济复苏,陷入滞胀概率明显升高,甚至带来经济“硬着陆”以至衰退的风险。强势走高的美元令诸多新兴市场经济体面临货币以及债务风险,全球经济面临的风险与压力陡然上升。另一方面,俄乌冲突及美欧对俄制裁措施使全球供应链受到冲击,欧盟高企的能源价格大幅度挤压了其他方面的消费,造成消费支出增长动力明显减弱。再加上新冠疫情影响,出口面临着较大的外部压力。

展望未来,中国经济稳中向好、转型升级、高质量发展的大势没有改变。我国皮革行业具有完整的产业链、较强的发展韧性,随着科技与产业的加速融合,皮革行业要主动适应变局,围绕“科技、时尚、绿色”的产业发展定位,以创新驱动发展,大力实施消费品工业“三品”战略,不断提高产业竞争力,切实推动行业高质量发展。

关注

关注

腾讯网

腾讯网

管理员

管理员

2022-09-29 13:04

2022-09-29 13:04