2024年4月9日,“受益于一系列稳增长政策的推动,企业的流动性需求在办公楼租赁市场低价策略的同步激励下得到了释放,消费复苏也持续为零售地产租赁市场带来积极的信号。”仲量联行华北区董事总经理张冀苏表示。

办公楼市场中,虽然全市租金仍处于下行通道,但自年初以来租赁活跃度持续攀升。投资市场中,投资型买家回归,零售物业的投资机会持续受到关注。对于零售地产市场,线下消费的复苏有效刺激租赁需求回暖,空置率正逐步恢复至疫情前水平。工业物流市场在一季度维持空置率小幅上升趋势,部分项目业主加大租金优惠力度以吸引租户。高端住宅市场受供应短缺影响,一季度成交量大幅下降。

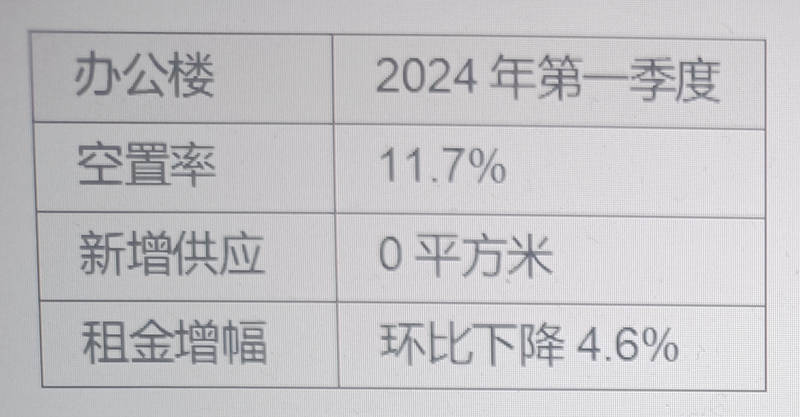

甲级办公楼

全市整体租金持续下降,进而刺激租赁活动提升。受租金在过去几个季度持续调整的影响,当前低租金环境激发了2024年第一季度市场活跃度的提升。业主与租户之间的议价过程仍不失激烈,然而平均谈判周期显著缩短。金融和科技互联网行业仍为租赁需求支柱,科技互联网行业租户贡献了近一半的甲级办公楼市场非续租成交。中关村和奥林匹克区域录得若干笔3,000-5,000平方米面积段的科技互联网行业租赁成交,细分领域包括半导体、游戏等。

全市甲级办公楼市场整体空置率下降了0.1个百分点至11.7%。受到金融街和望京总计超过3万平方米负净吸纳量影响,全市甲级办公楼市场仅录得7,800平方米的净吸纳量。金融街和望京子市场的业主目前面临着较大空置压力,区域内部分主力租户退租,叠加新租需求疲弱,导致空置面积短时难以填补。从整体甲级办公楼市场来看,平均租金环比下降4.6%,同比下降11.4%。业主已然意识到直接降租是促成交易的有效方法。目前,内部反馈机制较为迅速的业主为了快速回填空置面积已进行大幅调价。“预计2024年全市甲级办公楼租金将下降7.8%。”仲量联行北京商业地产部高级董事张斯亮表示:“为了吸引有限的租赁需求,预计项目之间的价格竞争将非常激烈。高品质办公面积的租金将持续下降,并逐步趋近于仅包括运营与财务利息成本的办公物业底线价格。" 尽管办公楼租金持续下行调整,但对于租户企业等终端使用者而言,租金下降显著降低了在京企业的运营成本支出,也为企业带来了更多搬迁整合、品质升级的机遇。

投资

优质核心资产项目放售,市场活跃程度稳中有升。2024年开局,友邦人寿在北京首次直接投资地产项目,收购了凯德投资所持有的北京凯德·星贸项目95%的股权,交易总对价近24亿元人民币。凯德·星贸为办公楼项目,地上建筑面积为 4.48万平方米。凯德在2022年通过网络拍卖平台竞得该项目,并在近期完成了全面的资产升级和改造。

随着消费基础设施证券化程度提高,零售物业投资热度持续升温。在政策的积极推动下,消费基础设施REITs产品持续登陆市场,进一步提升了零售物业资产在投资市场中的吸引力。从市场活跃买家整体构成来看,内资买家依旧占据主导地位。仲量联行中国区投资及资本市场业务运营主管兼华北区负责人徐茜茜表示:“进入2024年,我们观察到核心区位的优质资产出售意愿增强,交易谈判空间的扩大将进一步提升北京投资市场的稳定性。”

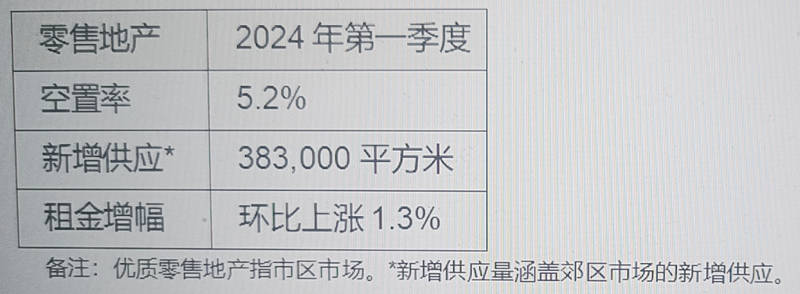

零售地产

市场情绪改善带动需求持续升温。消费回升助推租赁需求复苏,第一季度全市净吸纳量创下过去两年的新高。活跃的需求利好2023年以低开业率入市的新项目,大部分已将空置率降至 10%以下,快速去化力得以显现。另外,餐饮、时尚、生活方式和新能源汽车等业态的新品牌陆续入驻,反映零售商信心恢复,积极扩张。

空置率回归疫情前水平。第一季度,市区新增三个新项目,总面积达到18.3万平方米;郊区录得一个项目入市,面积达20万平方米。尽管庞大的供应体量与零售商对新项目入驻的谨慎态度使得新项目开业率仍然承压。然而,市场需求旺盛带来的存量空置去化有效缓解了新增供应压力。全市空置率恢复至疫情前水平,市区空置率下降0.7个百分点至5.2%,郊区空置率下降0.3个百分点至6.4%。

单季度租金涨幅创2019年来新高。大多数业主上调租金以达到高于2024年的营收预期,且2023年以低租金开业的新项目,已在第一季度实现稳定经营并计划逐步上调租金水平。市区租金环比上涨1.3%,郊区租金首次反弹至2021年水平,环比上涨2.8%。尽管如此,全市租金相较疫情前水平仍有一定距离。“旺盛的需求预计将在全年延续。租赁活跃度攀升为业主提供更多品牌升级的机会,而高级次品牌租户通常承租力强,它们的租赁落地预计将带动租金稳定上涨。”仲量联行华北区研究部董事纪明表示。

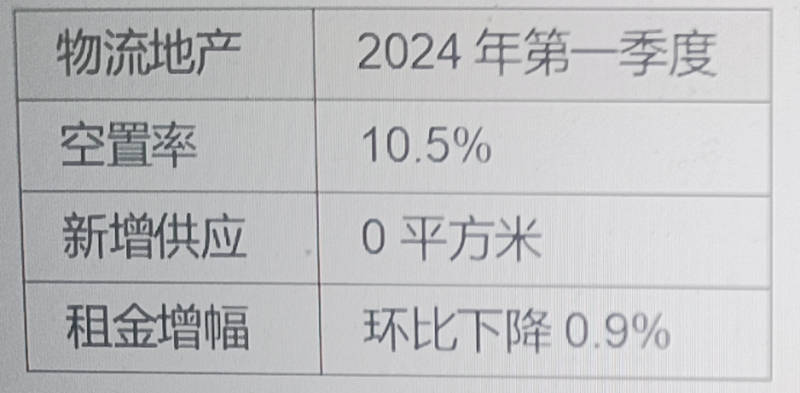

工业物流地产

受当前市场环境影响,一季度工业物流市场需求有所放缓。受春节及谨慎市场情绪影响,相比去年四季度,2024年一季度北京工业物流市场实际成交量大幅下降。以成本为导向的京内搬迁升级需求成为一季度去化主力。其中,大兴国际机场地区凭借价格优势于一季度录得成交约9,000平方米。在供应方面,因两个原定一季度入市的项目延期,一季度无新增供应入市,市场空置率小幅上升0.1个百分点至10.5%。

北京工业物流市场租金在一季度小幅下调,环比下降0.9%。随着成本至上的市场情绪持续蔓延,为保留和吸引租户,一季度部分业主开始推出更灵活的租赁策略,包括提供租金优惠或更长的免租期。其中,大兴京南子市场因受到来自大兴机场地区及廊坊的低价竞争影响,其老旧项目和高空置项目业主为尽快去化空置面积,已在一季度对租金做出较大调整,下调幅度达各子市场中最高水平。

“随着市场进一步承压,全市租金降幅预计将在2024年扩大。”仲量联行华北区研究部负责人米阳表示:“因部分新增供应入市时间推迟,今年二季度将有六个新项目集中入市。由于供应压力增大且市场需求短期受阻,全市租金水平预计将在2024年后续季度保持下行趋势。 不过,较低的租金环境或将激发更多的仓储租赁活动,促使租户利用这一窗口机会以较低成本完成仓储品质升级。”

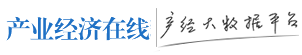

高端住宅

北京高端住宅市场供需双降。第一季度,北京高端住宅市场共成交616套,环比、同比分别下降59.2%和55.5%。受市场情绪降温和春节效应的影响,开发商推盘节奏放缓,新增供应环比下降16.2%,供应乏力导致成交量受抑。高价产品拉动下,一季度高端住宅新房价格环比上涨0.7%,但二手市场挂牌量维持高位,成交均价继续下探。受节后返京人员的新增及换租需求驱动,高端租赁活动复苏,核心区域的活跃需求推动租金环比微涨0.3%。

政策利好渐进式推进,购房需求在短期热度上升后更趋理性。二月,北京通州区“双限”政策迎来优化,进一步强化市场修复预期。“市场仍需时间修复蓄力,或可期待后续更多政策支持,以提振市场信心、释放购房需求。”米阳表示:“北京高端住宅市场成交量的释放空间有望在政策端积极情绪传导后打开,支撑价格温和增长,而二手高端住宅市场表现将呈分化走势。”

关注

关注

管理员

管理员

2024-04-09 14:30

2024-04-09 14:30