3月24日晚间,中信银行股份有限公司公布了2021年度业绩报告。根据年报及业绩发布会介绍,2021年中信银行发挥集团协同优势,全面打造“新零售”体系,实现信用卡业务的市场规模稳步增长。其中,信用卡发卡量突破1亿张,率先成为“亿级”股份制发卡行;交易量、贷款余额持续增长,不良贷款量、率双降,资产质量提升,盈利能力双位数增长,与国内经济平稳发展、消费市场持续回暖节奏同频共振。截至报告期末,该行信用卡累计发卡10,132.39万张,较上年末增长9.40%;信用卡贷款余额5,277.42亿元,较上年末增长425.10亿元;信用卡交易量27,801.35亿元,同比增长14.05%,实现信用卡业务收入591.28亿元。

2021年尽管受疫情持续影响,中信银行信用卡业务资产质量与结构趋势仍持续向好,信用卡不良贷款余额为96.50亿元,同比降幅17%;不良率1.83%,同比下降0.55个百分点,实现了不良贷款量、率双降,资产质量显著提升,拨备成本同比下降11.98%,税前利润同比增幅23.29%,信用卡业务稳健发展。

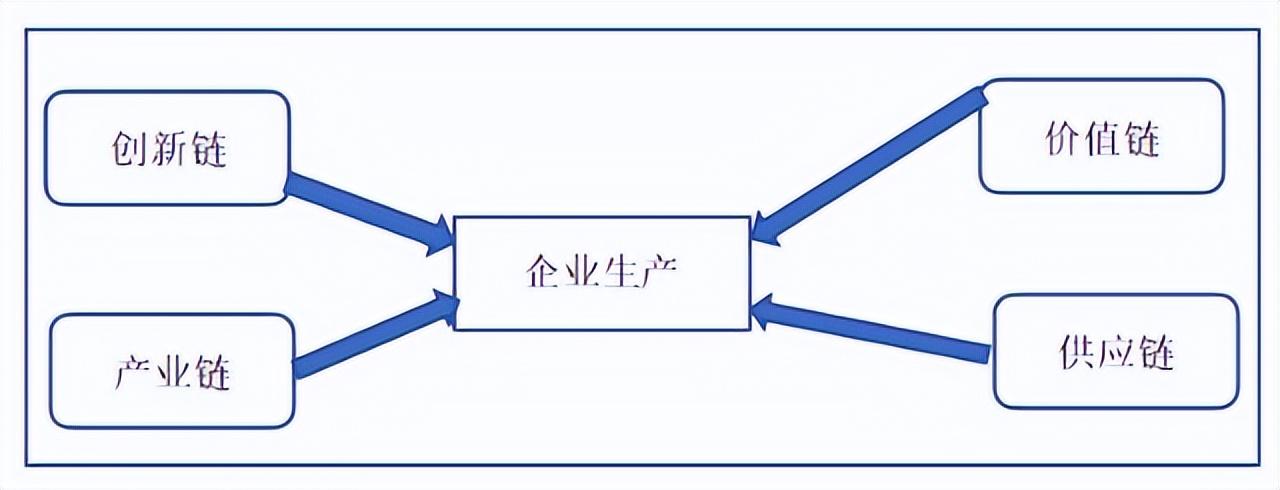

3月7日,国家发改委公布数据显示,2021年,消费重新成为经济增长第一拉动力。整体消费提质升级、增长态势未变,体现出国内市场为构建国内大循环为主体、国内国际双循环相互促进的新发展格局提供了坚实支撑。对此,中信银行信用卡把握“双循环”格局下新发展动能,始终致力于以客户为中心,秉承中信银行“新零售”业务助力“全体人民共同富裕、实现幸福生活”的经营理念,在主结算、主投资、主融资、主服务、主活动的“五主”客户关系定位下,以信用卡“轻型化、数字化、生态化”的新经营模式,构建中信的护城河,为助力消费势能释放注入新动力,全面起航信用卡3.0时代。

发挥“新零售”协同效应 轻资本转型成效显著

此前,人民银行召开会议表示,消费金融作为金融业最能触达民众生活的业态,在扩大内需、促进消费升级、服务实体经济中发挥着重要功能。对此,中信银行信用卡紧扣客户真实消费需求,从信用卡特色场景出发,整合平台资源,发挥场景优势,深入开展会员制经营,持续保持年费会员优势,加快推进轻型化发展。截至2021年末,中信银行信用卡业务实现轻资本收入超150亿,同比增幅13.47%,轻资本收入占比25.75%,同比提升3.83个百分点。轻资本贡献提升,转型成效显著。

从轻型化发展的具体维度看,中信银行信用卡深耕场景经营和精细化产品运营,在活跃户均交易、活跃户总量双升的叠加带动下,截至2021年末,信用卡实现回佣收入同比增幅16.26%;年费收入继续保持行业领先水平;年内推出金融类、健康类、9分会员等会员产品超200款,实现会员业务多点突破,产品数量与营销效率双增长,增值产品及其他银行卡业务收入增幅86.94%。

据介绍,中信银行信用卡将进一步聚焦消费需求,深化轻资本转型,积极为客户提供综合金融服务,发挥“新零售”战略下的协同效应,以客户为中心,在主结算、主投资、主融资、主服务、主活动的“五主”客户经营路径中,为客户的信用支付、财富管理、服务与活动,提供一站式综合金融服务。

数字技术创新演进 敏捷驱动高质量发展

当前,新一轮科技革命和产业变革深入发展,数字化转型已成为大势所趋。2021年国务院印发《“十四五”数字经济发展规划》指出,数字经济是全要素的数字化转型,鼓励银行业金融机构创新产品和服务,加大对数字经济核心产业的支持力度。银行业着力提升金融服务实体经济和人民群众的能力,实现数字化转型的高质、高效。

2021年,中信银行信用卡坚持科技创新、智慧发展,依托大数据、人工智能等金融科技新技术,加速推进数字化转型,以“技术、组织、经营”三位一体的数字化转型路径,实现服务、产品与技术的深度融合,锻造数字化经营能力,驱动业务高质量发展。

首先,数字化技术创新演进,自研技术研究迈上新高度。中信银行信用卡创新搭建金融专属领域、核心知识产权自主可控的AI+数智平台,提供智能、一体化的数字化服务,优化经营能力。截至2021年末,申请大数据、AI多项发明专利,两项已荣获国家级发明专利,技术创新获得2021年“深圳市示范性劳模和工匠人才创新工作室”荣誉。

其次,数字化的敏捷组织,转型变革。中信银行信用卡以敏捷协同为原则,打造“技术+业务”的融合模式,为业务团队插上数字技术的翅膀,开发效能大幅提升,业务需求评估时效提升42%,开发交付时效提升25%。5G全IP开放式服务平台二期正式投产应用,以数字技术为支撑,为客户提供一站式综合服务,同时大幅提升银行人员的组织运营效能,项目荣获《亚洲银行家》2021年度中国未来金融峰会“中国最佳数字化员工参与项目”奖。

第三,数字化的经营能力,成效显著。以大数据、金融科技赋能,加强客户洞察,实现多维度、多组别“千人千面”营销新模式,2021年信用卡大型主题营销活动的参与客户规模,同比增长130%。此外,多方位数据赋能,实现“客户-产品-渠道”全链路科学决策,中收场景下的模型赋能,客均收入提升高达81%。在AI智能应用层面,AI外呼机器人外呼产能同比提升1倍,全年的产能相当于2500个人工坐席,覆盖服务、营销、信贷、风险等300多个业务场景。基于开源分布式图数据库,构建了包含80亿+全量客户关系级别数据的客户关系图谱,全年智能风控挽损超5000万。

构建“无界生态” 扬帆信用卡3.0时代

在信用卡与手机合二为一的3.0时代,构建以生活场景、数字支付为核心的生态圈,成为未来发展的必然趋势。中信银行信用卡坚持“无界开放”的经营理念,构建联盟大生态,与科技、互联网、商旅、新零售等四大领域的国内外头部知名品牌企业,建立深入、稳固的长期合作关系,共创合作伙伴生态流量池,广泛连接用户的各类消费场景,形成共创、共赢的生态格局。

2021年,中信银行通过与头部科技公司华为、小米强强联合,深度布局手机智能终端生态,巩固领先优势。该行在国内率先打造的“手机里的信用卡”系列数字产品优势显现,稳步推进信用卡3.0进程。其中,与华为合作首发的数字信用卡——中信银行Huawei Card,目前已实现在智能手机、智能手表等多元终端的应用,累计申请量突破500万,成为行业标杆产品。该行与小米在联名卡、新零售、智能车生态等领域建立全方位合作,国内首发“中信银行小米数字联名信用卡”,成为继中信银行Huawei Card之后,该行联合手机厂商合作发行的又一款数字信用卡产品。

围绕金融服务移动化的趋势,中信银行信用卡创新迭代APP应用的功能和体验。2021年,该行搭载华为鸿蒙系统万物互联的新生态,打造多终端下的手机信收付、手表信收付、原子化服务和华为鸿蒙版“动卡空间APP”,成为首家全面拥抱华为鸿蒙生态的金融机构先行者。同时,中信银行信用卡全新升级“动卡空间”8.0版,强化个性化智能服务,打造“生活+金融”生态圈,依托APP服务实现对美食休闲、商超生鲜、生活服务、充值缴费等高频生活场景的全链接。此外,该行积极响应工信部适老化改造工作部署,温情上线“长辈版”,提升中老年客户的用卡体验。截至报告期末,“动卡空间”的注册用户数4804万,同比增加830万,增长21%;启动月活1630万,同比增长13.4%。

同时,该行信用卡洞察用户的日常生活消费需求,携手国内外知名零售品牌,提供惠民服务,打造品质生活。“9分享兑”品牌营销活动持续开展9年,与星巴克、腾讯、京东、天猫、麦当劳、肯德基、喜茶、奈雪等多家国内外知名零售品牌建立长期合作,每年800万人次参与“9分享兑”品牌活动,以9积分兑换丰富礼品权益。此外,该行与家乐福合作发行的中信银行家乐福联名卡,服务覆盖全国近40个城市、200余个家乐福门店,截至目前,累计发行量超过200万张。

作为国内最早与BATJ互联网公司展开全面合作的发卡行,中信银行携手头部互联网公司建立长期合作,通过双方的客群经营、消费场景、产品定位等优势互补,打造专属金融服务的创新产品,共同实现价值增长。其中,该行与腾讯公司基于腾讯财付通、微信支付等金融场景,为腾讯生态用户提供专属金融服务,持续合作超过10年,截至2021年末,中信银行腾讯系列联名卡累计发卡近300万张。此外,该行已与京东先后发行了小白卡、小白TWO卡、京东PLUS联名卡等多款产品,目前是京东生态系统中联名卡产品最多、产品线最全的发卡行。

除此之外,在中信银行信用卡的“无界生态”中,针对商旅细分客群,该行经过多年积累和持续优化,构建了业内最大、最完整的商旅产品经营体系,并具有商旅出行链条的闭环经营优势,持续保持业内领先地位。其中,目前的合作生态中包括10家航空公司、2家国内OTA(携程集团、艺龙旅行网)、1家全球酒店集团(洲际酒店集团)、1家出行垂直领域合作伙伴(飞常准)、1个全球旅游积分计划(亚洲万里通)。截至报告期末,该行商旅客群有效客户数达到了1661.37户。

前瞻布局绿色金融 助力碳普惠

在国家“双碳”目标提出后,中信银行充分认识到绿色银行建设的重大意义,积极发挥集团协同优势,推动绿色金融产品创新。今年3月,该行面向个人用户推出的“中信碳账户”内测版上线,依托“动卡空间”APP开发构建,是首个由国内银行主导推出的个人碳账户。据“中信碳账户”核算预测,每年中信银行信用卡用户通过在线金融服务方面的低碳行为,累计可减少约200万吨以上的碳排放。聚焦环境改善、应对气候变化和资源节约高效利用,中信银行积极响应政府号召,率先打造绿色创新产品,为我国的双碳目标、城市碳普惠建设,担当国企责任,贡献中信力量。

今年3月7日,国家发改委在国新办发布会中指出,消费是最终需求,是经济增长的持久动力,也是满足人民日益增长的美好生活需要的重要保障,目前随着国内消费逐步恢复,消费重新成为经济增长第一拉动力。

未来,中信银行信用卡中心将紧扣时代脉搏,把握市场机遇,坚定落实全行的“新零售”发展战略,纵深推进客户、场景、产品三维立体化的经营建设,加快金融科技布局,深入推进轻资本转型,前瞻布局绿色金融,紧密围绕客户需求,以金融科技的硬核,为客户提供智能、高效、有温度的金融产品与服务,打造“有温度的信用卡”品牌,扬帆信用卡3.0时代。

关注

关注

中国经济网

中国经济网

2022-03-26 18:30

2022-03-26 18:30