2021年11月6日,中国养老金融50人论坛(简称“CAFF50”)在京正式发布《中国养老金融发展报告(2021)》(又称“养老金融蓝皮书”,以下简称“蓝皮书”),并举办《中国养老金融发展报告(2021)》发布暨研讨会。本次会议由CAFF50副秘书长、华软资本管理集团股份有限公司执行总裁王赓宇主持,并邀请了CAFF50秘书长、清华大学社会科学学院教授董克用,CAFF50副秘书长、华夏基金管理有限公司养老金管理部总监孙博,CAFF50副秘书长、中国农业大学人文与发展学院讲师张栋,CAFF50特邀研究员、和君咨询业务合伙人、和君康养事业部副总经理曹卓君,新华人寿保险股份有限公司投资部总经理助理、中国保险资产管理业协会养老金管理专业委员会委员步倩,CAFF50联席研究员、泰达宏利基金管理有限公司资产配置部高级研究员胡俊英,建信养老金管理有限责任公司创新发展部总经理李佳健,工银理财有限责任公司市场营销部董事总经理王伟等嘉宾共同探讨中国养老金融发展的现状、挑战和趋势,探索我国养老金融发展的有效路径。

为了梳理我国养老金融发展路径与趋势,推动社会各界对养老金融的共同关注、积极参与并深入探索适应我国养老金融事业的发展道路,CAFF50自2016年起连续6年推出其年度公开出版物《中国养老金融发展报告》,受到了业界的广泛关注和权威媒体的广泛报道。今年,在17家单位的参与下,26位业界精英与专家学者联合撰写了《中国养老金融发展报告(2021)》,全书共计16章,约30万字。

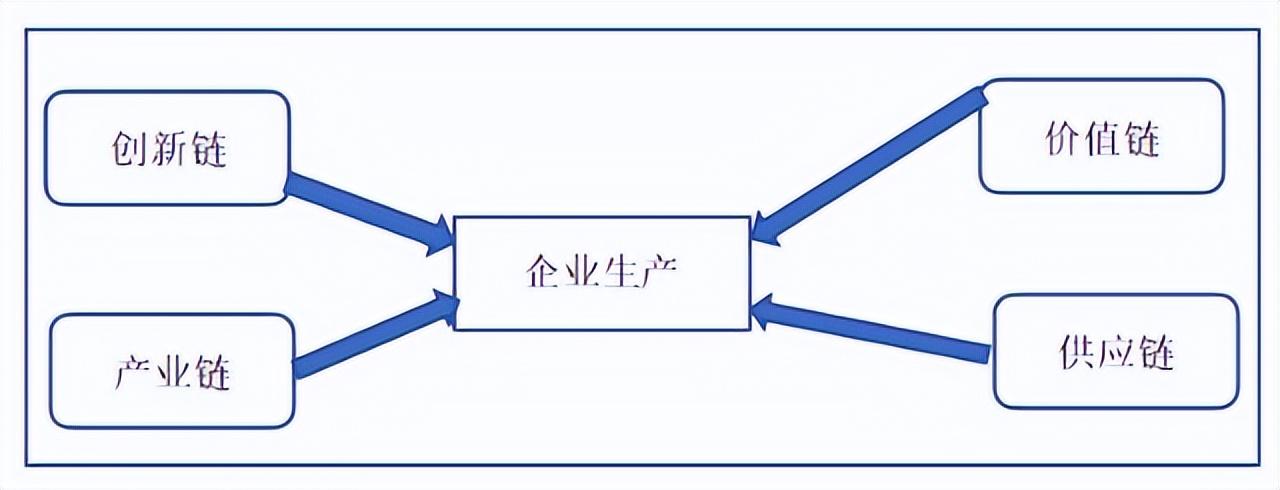

在本次发布会上,CAFF50秘书长、清华大学社会科学学院教授董克用简要介绍了蓝皮书中总报告、分报告、产品篇、专题篇、借鉴篇等章节的主要内容,并提出养老金融是包括养老金金融、养老服务金融、养老产业金融的一个系统概念体系,目前已在政府和市场通力合作下取得了一系列的发展与成就。

在谈及养老金金融时,董克用教授表示:“2020年,第一支柱公共养老金中全国社保基金投资收益额超过3786亿元,年度收益率约15.84%,创10年新高;但城镇职工基本养老保险当年收支出现6925亿元缺口,首次动用储备基金。基本养老保险基金2020年投资运营规模为1.05万亿元,投资收益率达到10.95%,保值增值效果良好。第二支柱职业养老金发展势头良好,截至2020年末,整体规模突破3万亿元。”

在介绍蓝皮书中养老金金融报告内容时,CAFF50副秘书长、华夏基金管理有限公司养老金管理部总监孙博表示,截至2020年末,我国全国社保基金、基本养老金、职业年金、企业年金规模合计为11.04万亿元。总体来看,各类养老金长期收益稳健良好,组合净值波动较小,体现了一定的超额收益获取能力。孙博将个人养老金的特点概括为“短期市场容量有限,区域间二八效应明显”,并指出广东、北京、浙江、江苏和上海这五个区域在潜在覆盖人数和缴费规模上限均超过全国总量的50%,将成为第三支柱的主战场。他建议尽快出台针对基本养老保险的定期精算制度,并逐步开放职业养老金的个人投资选择权。

在介绍蓝皮书中养老服务金融报告内容时,CAFF50副秘书长、中国农业大学人文与发展学院讲师张栋指出,在养老服务金融方面,银行、基金、保险、信托等金融行业纷纷利用自身优势,开发了类别和形式多样的养老金融产品。但目前养老服务金融市场仍面临一系列挑战:供给侧产品设计针对性不强,有效供给不足;需求侧主客观因素共同影响,需求空间受限。关于优化建议,张栋提出要“完善养老金融政策,营造养老服务金融的政策基础;拓展国民收入来源,夯实养老服务金融的经济基础;强化养老金融教育,提高养老服务金融的知识基础;丰富养老金融产品,完善养老服务金融的市场基础。”

在介绍蓝皮书中养老产业金融报告内容时,CAFF50特邀研究员、和君咨询业务合伙人、和君康养事业部副总经理曹卓君表示,2020年受新冠疫情和全球政治不稳定因素影响,虽整体投资环境遇冷,但养老产业资本热度逆势而上,一级市场、二级市场和外资资产并购不断,以国家开发银行为代表的政策性银行和以中国银行为代表的商业银行也积极探索推动养老产业发展的金融创新,股权和债权融资都进一步推动养老产业走向规模化和聚集化发展。曹卓君建议:“在注册制下,可适当加快对养老企业上市审批;探索轻资产运营公司融资方式,降低债券融资门槛;开放与监管并重,降低融资风险,创新金融工具。”

随后,会议举办了主题为“第三支柱养老金融产品”的圆桌讨论。本次讨论由CAFF50秘书长、清华大学社会科学学院教授董克用主持,与四位来自不同金融机构的嘉宾共同探讨目前市场中各类养老金融产品的特点和发展前景。

工银理财有限责任公司市场营销部董事总经理王伟表示,工银理财作为银保监会批准的四家养老理财业务试点单位之一,将在武汉和成都开展试点工作。养老理财产品兼具养老属性和普惠属性,将遵循稳健的投资理念,为广大居民提供优质的产品和良好的业绩。

建信养老金管理有限责任公司创新发展部总经理李佳健表示,在账户制下,个人养老保障产品呈现蓄势待发的势头。养老目标日期产品将根据客户年龄、风险偏好和收益要求等因素分别设置多种组合,由专业投资管理机构动态地调整资产配置水平,以满足投资者对退休收益的目标期望。

新华人寿保险股份有限公司投资部总经理助理、中国保险资产管理业协会养老金管理专业委员会委员步倩表示,银保监会日前批准包括新华人寿在内的六家保险机构在浙江和重庆开展专属养老保险试点工作。专属养老保险产品以养老保障为目的,具有缴费灵活的特点,采取“保证利率+浮动利率”的收益方式,并设置“稳健型”和“积极型”两类账户供客户选择。

CAFF50联席研究员、泰达宏利基金管理有限公司资产配置部高级研究员胡俊英表示,截至今年10月末,已有142只养老目标基金成立,总规模达到1097亿,发展速度较快。养老目标基金产品采用成熟的自然配置策略,同时注重权益资产配置的作用,充分考虑投资者的行为特征,投资运作稳健,波动控制良好,市场接受度稳步提升。

最后,CAFF50秘书长、清华大学社会科学学院教授董克用在总结中建议金融机构在设计养老金融产品时,要关注年轻人的需求,注重互联网渠道的开发。在国家政策的指引下,在各界的共同努力下,希望第三支柱不断完善,养老金融事业也将取得长足的进步。

关注

关注

腾讯网

腾讯网

2021-11-08 19:35

2021-11-08 19:35