11月14日,由中国互联网金融协会金融科技发展与研究工作组、新华社瞭望智库金融研究中心联合撰写的《中国金融科技应用与发展研究报告2018》(下称《报告》)在北京发布。中国互联网金融协会秘书长陆书春、新华社瞭望周刊社副总编辑王磊出席会议并致辞。来自国务院参事室金融研究中心、中国人民银行科技司、北京市海淀区政府、中国银行业协会、中国社科院国家金融与发展实验室、中国人民大学重阳金融研究院、平安金融壹账通、蚂蚁金服研究院、毕马威会计师事务所、亚太未来金融研究院等单位的多位专家学者参加会议,围绕“中国金融科技发展面临的机遇与挑战”这一主题进行了深入讨论。会议由瞭望智库金融研究中心主任聂欧主持,中国互联网金融协会战略研究部负责人、互联网金融标准研究院副院长肖翔对《报告》进行详细发布。

历时半年调研数十家机构

近年来,人工智能、区块链、云计算、大数据等技术的兴起,正深刻地改变金融业态。金融科技在服务实体经济、促进普惠金融、提升金融风险管理水平、推进供给侧结构性改革等方面发挥了积极作用。但与此同时,创新与监管的“竞赛”也越来越激烈,当前互联网金融专项整治逐步深入,如何进一步有效地发挥金融科技在推动金融服务升级、传统金融机构转型、建设普惠金融体系等方面的积极作用,如何有效应对金融科技发展过程中的风险跨界传染、技术依赖风险、放大金融顺周期性和监管套利等挑战,诸多难题待解。

为此,《报告》研究小组历时半年时间,走访调研数十家传统金融机构和互联网科技公司,聚焦人工智能、区块链、云计算、大数据四项关键驱动技术的应用与发展,由加马人工智能研究院、中国信息通信研究院云计算与大数据研究所等单位提供撰写支持,形成近10万字研究报告。

《报告》从金融科技的驱动技术、应用场景、风险与监管三个层次展开论述,系统梳理总结了我国金融科技发展脉络与最新情况,并对标国际监管趋势与国内典型案例,分析各关键驱动技术的应用和发展现状以及存在问题,提出了相关政策建议。

《报告》共七章,对人工智能、区块链、云计算、大数据四项关键驱动技术的自身发展及其在金融领域的应用进行深入阐述,并形成一系列认识和判断,包括:

人工智能技术在风险控制、投资顾问和客户服务等金融业务场景已得到较多应用,计算机视觉、智能语音、自然语言处理等技术的应用发展相对较为成熟。同时,人工智能技术在金融领域应用可能产生技术安全风险、责任主体难以认定、放大市场顺周期性等风险,面临数据共享交流整合不够、技术成熟度不足、人才储备有待加强等挑战。

区块链技术在金融领域的应用尚处于初步阶段,离大规模商用还有一定距离,但在供应链金融、跨境支付、资产证券化等部分业务场景已开始从概念验证逐步迈向生产实践。区块链技术在金融领域的应用潜力可期,但仍存在安全稳定性问题、隐私泄露风险、合规风险等风险,面临底层技术有待发展成熟、处理速度尚难以完全满足金融业务需求、缺乏统一的金融领域应用标准等挑战。

云计算技术在金融领域的应用正稳步推进,我国传统金融机构积极应用私有云、行业云,金融科技公司主要使用公有云支持业务发展,典型应用场景包括IT运营管理、底层平台开放、交易量峰值分配、网络安全管理等。同时,云计算技术在金融领域应用也可能产生过度技术依赖风险、服务中断风险、服务滥用风险等风险,面临稳定性和可靠性有待进一步验证、IT系统升级改造及云服务选型困难等挑战。

大数据技术在金融领域的应用场景广泛,主要包括反欺诈、风险管理、投研投顾、评分定价、金融监管等,大数据处理和分析技术的应用发展较快。同时,大数据技术在金融领域应用也可能产生数据垄断风险、数据安全风险等风险,面临顶层设计和统筹协调有待进一步加强、数据管理制度有待进一步健全、数据孤岛现象有待进一步缓解、沉淀数据仍需开发等挑战。

最后,《报告》根据国际监管政策的盘点与梳理,提出了对金融科技监管的六大启示:倡导正确理念,服务实体经济;加强风险防范,完善多元治理;坚持技术中立,强化功能监管;关注技术发展,善用监管科技;优化管理机制,促进合规创新;做好行业自律,推进标准建设。

正视金融科技的“双刃剑”特性

会议上,《报告》获得了在场专家的高度肯定。专家们紧紧围绕报告内容以及“中国金融科技发展面临的机遇与挑战”这一主题进行了4个多小时的讨论,尤其对如何平衡好发展与安全的关系,给出了更为深入的思考。

中国互联网金融协会秘书长陆书春表示金融与科技的融合是大势所趋,金融科技在提升金融服务效率、降低服务成本、扩大服务覆盖面等方面发挥着积极作用,不断推动金融机构经营模式重构并加速构建市场竞争新格局。她提出,下一步,金融科技的发展要关注数据安全、责任界定、监管挑战等几大问题。要趋利避害以充分发挥金融科技的价值,就要做好倡导正确理念、加强顶层设计、平衡创新监管、加强手段建设这四方面工作。

国务院参事室金融研究中心秘书长张韶华对《报告》给出了高度评价,并认为金融科技的发展势不可挡,监管手段应该及时跟上,同时要对伪创新、伪科技进行辨识和严厉打击,及时向市场提示风险,维护金融稳定。

亚太未来金融研究院执行院长杜艳认为,金融科技应实行严格的准入管理,确定业务边界并持牌监管,以金融行业的标准来实行统一监管。另外,在准入管理清晰的情况下可考虑牌照开放,鼓励真正符合条件的机构进入市场。

毕马威会计师事务所合伙人王立鹏也提出了类似观点。他认为,金融领域有好的创新,就必须有严格且高质量的监管。金融有很强的外部性,涉及到民众的资金安全和社会的金融稳定。只有严监管,遏止监管套利等“伪创新”,才能给真正的科技创新带来发展空间和机遇。

蓝海与挑战并存

会议上,金融科技从业者如何把握当前机遇,助推金融业变革,也是一个广受关注的话题。

中国人民大学重阳金融研究院高级研究员董希淼认为,金融科技的发展给普惠金融开辟了一条新路,即数字普惠金融。数字普惠金融提升了普惠金融的可得性、可能性与可控性。

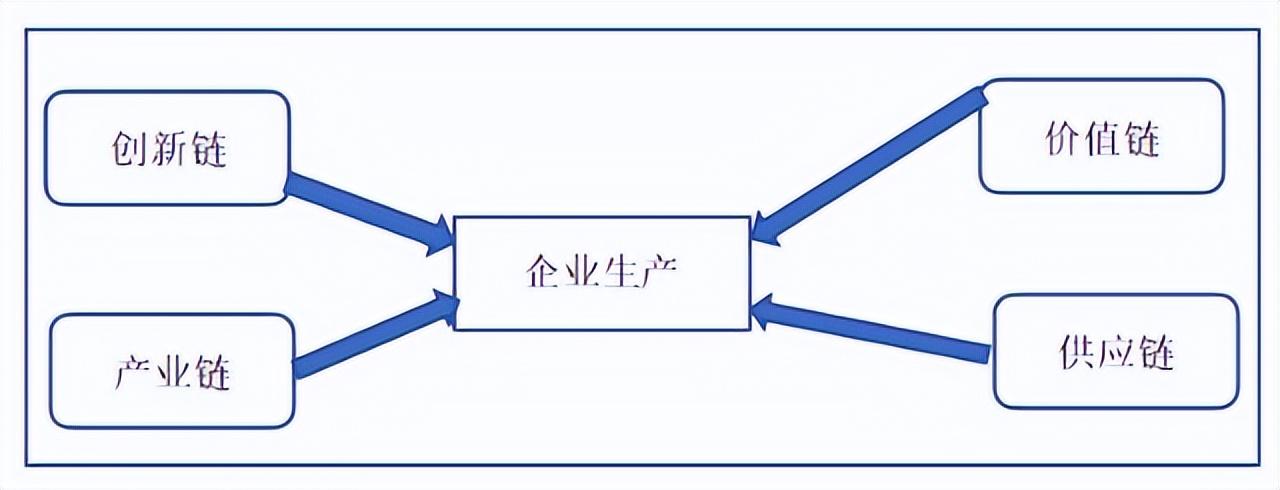

中国社科院国家金融发展实验室副主任杨涛认为,金融科技不仅推动了技术对金融业带来的改变,更重要的是通过金融和资本的制度安排来带动技术本身的进步,最终有利于经济社会发展,服务于新经济,促进全要素生产率的提升,这是金融科技业态最重要的作用之一。而当前的一系列创新似乎还主要用在金融领域,但很快就会扩展出去,形成各领域、各行业的“科技+”现象,最终形成我国走向高质量发展的内在动力。

中国银行业协会研究部主任李健提到,商业银行是金融科技创新的主力军,当前还主要将科技手段应用于升级风控、精准获客和预测市场等方面。下一步,商业银行应“响应党中央国务院号召,落实监管部门有关要求,提升服务中小企业质效,将从资产端”更多地运用科技来服务中小型企业,这是大势所趋。未来一段时间后,运用科技手段去服务企业,将既是实体经济的需求,也是一片蓝海。

平安金融壹账通副总经理邱寒认为,“金融+科技”一定要回归业务的本源,而科技一直都只是工具,只有切实解决了业务问题的金融科技才是真正的金融科技。一批中小银行已经在转型中感受到力不从心,只有学会辨别真伪科技、实现整体赋能,这些中小银行才能生存下去。这其中,可能蕴藏着巨大的市场空间。

对此,瞭望智库总裁夏宇指出,金融科技的重要性毋庸置疑,但是否能成为国民经济的“柔性基础设施”,是否能成为中国金融业高质量发展的主要助推力,还需要进一步观察,需要政府、金融界、科技界、研究机构和媒体的共同努力,早日形成一致共识。

蚂蚁金服研究院执行院长李振华认为,中国的金融科技在过去一段时间内确实稍微领先于全球,但主要体现在应用领域。目前,很多国家开始高度重视金融科技所带来的重大机遇,这就为中国金融科技的发展造成一定的压力和紧迫感,因此我国应该平衡好风险和发展关系,既要做好合规管理,防范风险,又要鼓励创新探索,支持发展。

《中国金融科技应用与发展研究报告2018》在京发布

-

搜狐网

搜狐网

-

-

2018-11-15 21:23

2018-11-15 21:23

11月14日,由中国互联网金融协会金融科技发展与研究工作组、新华社瞭望智库金融研究中心联合撰写的《中国金融科技应用与发展研究报告2018》(下称《报告》)在北京发布。中国互联网金融协会秘书长陆书春、新华社瞭望周刊社副总编辑王磊出席会议并致辞。来自国务院参事室金融研究中心、中国人民银行科技司、北京市海淀区政府、中国银行业协会、中国社科院国家金融与发展实验室、中国人民大学重阳金融研究院、平安金融壹账通、蚂蚁金服研究院、毕马威会计师事务所、亚太未来金融研究院等单位的多位专家学者参加会议,围绕“中国金融科技发展面临的机遇与挑战”这一主题进行了深入讨论。会议由瞭望智库金融研究中心主任聂欧主持,中国互联网金融协会战略研究部负责人、互联网金融标准研究院副院长肖翔对《报告》进行详细发布。

历时半年调研数十家机构

近年来,人工智能、区块链、云计算、大数据等技术的兴起,正深刻地改变金融业态。金融科技在服务实体经济、促进普惠金融、提升金融风险管理水平、推进供给侧结构性改革等方面发挥了积极作用。但与此同时,创新与监管的“竞赛”也越来越激烈,当前互联网金融专项整治逐步深入,如何进一步有效地发挥金融科技在推动金融服务升级、传统金融机构转型、建设普惠金融体系等方面的积极作用,如何有效应对金融科技发展过程中的风险跨界传染、技术依赖风险、放大金融顺周期性和监管套利等挑战,诸多难题待解。

为此,《报告》研究小组历时半年时间,走访调研数十家传统金融机构和互联网科技公司,聚焦人工智能、区块链、云计算、大数据四项关键驱动技术的应用与发展,由加马人工智能研究院、中国信息通信研究院云计算与大数据研究所等单位提供撰写支持,形成近10万字研究报告。

《报告》从金融科技的驱动技术、应用场景、风险与监管三个层次展开论述,系统梳理总结了我国金融科技发展脉络与最新情况,并对标国际监管趋势与国内典型案例,分析各关键驱动技术的应用和发展现状以及存在问题,提出了相关政策建议。

《报告》共七章,对人工智能、区块链、云计算、大数据四项关键驱动技术的自身发展及其在金融领域的应用进行深入阐述,并形成一系列认识和判断,包括:

人工智能技术在风险控制、投资顾问和客户服务等金融业务场景已得到较多应用,计算机视觉、智能语音、自然语言处理等技术的应用发展相对较为成熟。同时,人工智能技术在金融领域应用可能产生技术安全风险、责任主体难以认定、放大市场顺周期性等风险,面临数据共享交流整合不够、技术成熟度不足、人才储备有待加强等挑战。

区块链技术在金融领域的应用尚处于初步阶段,离大规模商用还有一定距离,但在供应链金融、跨境支付、资产证券化等部分业务场景已开始从概念验证逐步迈向生产实践。区块链技术在金融领域的应用潜力可期,但仍存在安全稳定性问题、隐私泄露风险、合规风险等风险,面临底层技术有待发展成熟、处理速度尚难以完全满足金融业务需求、缺乏统一的金融领域应用标准等挑战。

云计算技术在金融领域的应用正稳步推进,我国传统金融机构积极应用私有云、行业云,金融科技公司主要使用公有云支持业务发展,典型应用场景包括IT运营管理、底层平台开放、交易量峰值分配、网络安全管理等。同时,云计算技术在金融领域应用也可能产生过度技术依赖风险、服务中断风险、服务滥用风险等风险,面临稳定性和可靠性有待进一步验证、IT系统升级改造及云服务选型困难等挑战。

大数据技术在金融领域的应用场景广泛,主要包括反欺诈、风险管理、投研投顾、评分定价、金融监管等,大数据处理和分析技术的应用发展较快。同时,大数据技术在金融领域应用也可能产生数据垄断风险、数据安全风险等风险,面临顶层设计和统筹协调有待进一步加强、数据管理制度有待进一步健全、数据孤岛现象有待进一步缓解、沉淀数据仍需开发等挑战。

最后,《报告》根据国际监管政策的盘点与梳理,提出了对金融科技监管的六大启示:倡导正确理念,服务实体经济;加强风险防范,完善多元治理;坚持技术中立,强化功能监管;关注技术发展,善用监管科技;优化管理机制,促进合规创新;做好行业自律,推进标准建设。

正视金融科技的“双刃剑”特性

会议上,《报告》获得了在场专家的高度肯定。专家们紧紧围绕报告内容以及“中国金融科技发展面临的机遇与挑战”这一主题进行了4个多小时的讨论,尤其对如何平衡好发展与安全的关系,给出了更为深入的思考。

中国互联网金融协会秘书长陆书春表示金融与科技的融合是大势所趋,金融科技在提升金融服务效率、降低服务成本、扩大服务覆盖面等方面发挥着积极作用,不断推动金融机构经营模式重构并加速构建市场竞争新格局。她提出,下一步,金融科技的发展要关注数据安全、责任界定、监管挑战等几大问题。要趋利避害以充分发挥金融科技的价值,就要做好倡导正确理念、加强顶层设计、平衡创新监管、加强手段建设这四方面工作。

国务院参事室金融研究中心秘书长张韶华对《报告》给出了高度评价,并认为金融科技的发展势不可挡,监管手段应该及时跟上,同时要对伪创新、伪科技进行辨识和严厉打击,及时向市场提示风险,维护金融稳定。

亚太未来金融研究院执行院长杜艳认为,金融科技应实行严格的准入管理,确定业务边界并持牌监管,以金融行业的标准来实行统一监管。另外,在准入管理清晰的情况下可考虑牌照开放,鼓励真正符合条件的机构进入市场。

毕马威会计师事务所合伙人王立鹏也提出了类似观点。他认为,金融领域有好的创新,就必须有严格且高质量的监管。金融有很强的外部性,涉及到民众的资金安全和社会的金融稳定。只有严监管,遏止监管套利等“伪创新”,才能给真正的科技创新带来发展空间和机遇。

蓝海与挑战并存

会议上,金融科技从业者如何把握当前机遇,助推金融业变革,也是一个广受关注的话题。

中国人民大学重阳金融研究院高级研究员董希淼认为,金融科技的发展给普惠金融开辟了一条新路,即数字普惠金融。数字普惠金融提升了普惠金融的可得性、可能性与可控性。

中国社科院国家金融发展实验室副主任杨涛认为,金融科技不仅推动了技术对金融业带来的改变,更重要的是通过金融和资本的制度安排来带动技术本身的进步,最终有利于经济社会发展,服务于新经济,促进全要素生产率的提升,这是金融科技业态最重要的作用之一。而当前的一系列创新似乎还主要用在金融领域,但很快就会扩展出去,形成各领域、各行业的“科技+”现象,最终形成我国走向高质量发展的内在动力。

中国银行业协会研究部主任李健提到,商业银行是金融科技创新的主力军,当前还主要将科技手段应用于升级风控、精准获客和预测市场等方面。下一步,商业银行应“响应党中央国务院号召,落实监管部门有关要求,提升服务中小企业质效,将从资产端”更多地运用科技来服务中小型企业,这是大势所趋。未来一段时间后,运用科技手段去服务企业,将既是实体经济的需求,也是一片蓝海。

平安金融壹账通副总经理邱寒认为,“金融+科技”一定要回归业务的本源,而科技一直都只是工具,只有切实解决了业务问题的金融科技才是真正的金融科技。一批中小银行已经在转型中感受到力不从心,只有学会辨别真伪科技、实现整体赋能,这些中小银行才能生存下去。这其中,可能蕴藏着巨大的市场空间。

对此,瞭望智库总裁夏宇指出,金融科技的重要性毋庸置疑,但是否能成为国民经济的“柔性基础设施”,是否能成为中国金融业高质量发展的主要助推力,还需要进一步观察,需要政府、金融界、科技界、研究机构和媒体的共同努力,早日形成一致共识。

蚂蚁金服研究院执行院长李振华认为,中国的金融科技在过去一段时间内确实稍微领先于全球,但主要体现在应用领域。目前,很多国家开始高度重视金融科技所带来的重大机遇,这就为中国金融科技的发展造成一定的压力和紧迫感,因此我国应该平衡好风险和发展关系,既要做好合规管理,防范风险,又要鼓励创新探索,支持发展。

历时半年调研数十家机构

近年来,人工智能、区块链、云计算、大数据等技术的兴起,正深刻地改变金融业态。金融科技在服务实体经济、促进普惠金融、提升金融风险管理水平、推进供给侧结构性改革等方面发挥了积极作用。但与此同时,创新与监管的“竞赛”也越来越激烈,当前互联网金融专项整治逐步深入,如何进一步有效地发挥金融科技在推动金融服务升级、传统金融机构转型、建设普惠金融体系等方面的积极作用,如何有效应对金融科技发展过程中的风险跨界传染、技术依赖风险、放大金融顺周期性和监管套利等挑战,诸多难题待解。

为此,《报告》研究小组历时半年时间,走访调研数十家传统金融机构和互联网科技公司,聚焦人工智能、区块链、云计算、大数据四项关键驱动技术的应用与发展,由加马人工智能研究院、中国信息通信研究院云计算与大数据研究所等单位提供撰写支持,形成近10万字研究报告。

《报告》从金融科技的驱动技术、应用场景、风险与监管三个层次展开论述,系统梳理总结了我国金融科技发展脉络与最新情况,并对标国际监管趋势与国内典型案例,分析各关键驱动技术的应用和发展现状以及存在问题,提出了相关政策建议。

《报告》共七章,对人工智能、区块链、云计算、大数据四项关键驱动技术的自身发展及其在金融领域的应用进行深入阐述,并形成一系列认识和判断,包括:

人工智能技术在风险控制、投资顾问和客户服务等金融业务场景已得到较多应用,计算机视觉、智能语音、自然语言处理等技术的应用发展相对较为成熟。同时,人工智能技术在金融领域应用可能产生技术安全风险、责任主体难以认定、放大市场顺周期性等风险,面临数据共享交流整合不够、技术成熟度不足、人才储备有待加强等挑战。

区块链技术在金融领域的应用尚处于初步阶段,离大规模商用还有一定距离,但在供应链金融、跨境支付、资产证券化等部分业务场景已开始从概念验证逐步迈向生产实践。区块链技术在金融领域的应用潜力可期,但仍存在安全稳定性问题、隐私泄露风险、合规风险等风险,面临底层技术有待发展成熟、处理速度尚难以完全满足金融业务需求、缺乏统一的金融领域应用标准等挑战。

云计算技术在金融领域的应用正稳步推进,我国传统金融机构积极应用私有云、行业云,金融科技公司主要使用公有云支持业务发展,典型应用场景包括IT运营管理、底层平台开放、交易量峰值分配、网络安全管理等。同时,云计算技术在金融领域应用也可能产生过度技术依赖风险、服务中断风险、服务滥用风险等风险,面临稳定性和可靠性有待进一步验证、IT系统升级改造及云服务选型困难等挑战。

大数据技术在金融领域的应用场景广泛,主要包括反欺诈、风险管理、投研投顾、评分定价、金融监管等,大数据处理和分析技术的应用发展较快。同时,大数据技术在金融领域应用也可能产生数据垄断风险、数据安全风险等风险,面临顶层设计和统筹协调有待进一步加强、数据管理制度有待进一步健全、数据孤岛现象有待进一步缓解、沉淀数据仍需开发等挑战。

最后,《报告》根据国际监管政策的盘点与梳理,提出了对金融科技监管的六大启示:倡导正确理念,服务实体经济;加强风险防范,完善多元治理;坚持技术中立,强化功能监管;关注技术发展,善用监管科技;优化管理机制,促进合规创新;做好行业自律,推进标准建设。

正视金融科技的“双刃剑”特性

会议上,《报告》获得了在场专家的高度肯定。专家们紧紧围绕报告内容以及“中国金融科技发展面临的机遇与挑战”这一主题进行了4个多小时的讨论,尤其对如何平衡好发展与安全的关系,给出了更为深入的思考。

中国互联网金融协会秘书长陆书春表示金融与科技的融合是大势所趋,金融科技在提升金融服务效率、降低服务成本、扩大服务覆盖面等方面发挥着积极作用,不断推动金融机构经营模式重构并加速构建市场竞争新格局。她提出,下一步,金融科技的发展要关注数据安全、责任界定、监管挑战等几大问题。要趋利避害以充分发挥金融科技的价值,就要做好倡导正确理念、加强顶层设计、平衡创新监管、加强手段建设这四方面工作。

国务院参事室金融研究中心秘书长张韶华对《报告》给出了高度评价,并认为金融科技的发展势不可挡,监管手段应该及时跟上,同时要对伪创新、伪科技进行辨识和严厉打击,及时向市场提示风险,维护金融稳定。

亚太未来金融研究院执行院长杜艳认为,金融科技应实行严格的准入管理,确定业务边界并持牌监管,以金融行业的标准来实行统一监管。另外,在准入管理清晰的情况下可考虑牌照开放,鼓励真正符合条件的机构进入市场。

毕马威会计师事务所合伙人王立鹏也提出了类似观点。他认为,金融领域有好的创新,就必须有严格且高质量的监管。金融有很强的外部性,涉及到民众的资金安全和社会的金融稳定。只有严监管,遏止监管套利等“伪创新”,才能给真正的科技创新带来发展空间和机遇。

蓝海与挑战并存

会议上,金融科技从业者如何把握当前机遇,助推金融业变革,也是一个广受关注的话题。

中国人民大学重阳金融研究院高级研究员董希淼认为,金融科技的发展给普惠金融开辟了一条新路,即数字普惠金融。数字普惠金融提升了普惠金融的可得性、可能性与可控性。

中国社科院国家金融发展实验室副主任杨涛认为,金融科技不仅推动了技术对金融业带来的改变,更重要的是通过金融和资本的制度安排来带动技术本身的进步,最终有利于经济社会发展,服务于新经济,促进全要素生产率的提升,这是金融科技业态最重要的作用之一。而当前的一系列创新似乎还主要用在金融领域,但很快就会扩展出去,形成各领域、各行业的“科技+”现象,最终形成我国走向高质量发展的内在动力。

中国银行业协会研究部主任李健提到,商业银行是金融科技创新的主力军,当前还主要将科技手段应用于升级风控、精准获客和预测市场等方面。下一步,商业银行应“响应党中央国务院号召,落实监管部门有关要求,提升服务中小企业质效,将从资产端”更多地运用科技来服务中小型企业,这是大势所趋。未来一段时间后,运用科技手段去服务企业,将既是实体经济的需求,也是一片蓝海。

平安金融壹账通副总经理邱寒认为,“金融+科技”一定要回归业务的本源,而科技一直都只是工具,只有切实解决了业务问题的金融科技才是真正的金融科技。一批中小银行已经在转型中感受到力不从心,只有学会辨别真伪科技、实现整体赋能,这些中小银行才能生存下去。这其中,可能蕴藏着巨大的市场空间。

对此,瞭望智库总裁夏宇指出,金融科技的重要性毋庸置疑,但是否能成为国民经济的“柔性基础设施”,是否能成为中国金融业高质量发展的主要助推力,还需要进一步观察,需要政府、金融界、科技界、研究机构和媒体的共同努力,早日形成一致共识。

蚂蚁金服研究院执行院长李振华认为,中国的金融科技在过去一段时间内确实稍微领先于全球,但主要体现在应用领域。目前,很多国家开始高度重视金融科技所带来的重大机遇,这就为中国金融科技的发展造成一定的压力和紧迫感,因此我国应该平衡好风险和发展关系,既要做好合规管理,防范风险,又要鼓励创新探索,支持发展。

【版权提示】产业经济在线尊重与保护知识产权。如发现本站文章存在版权问题,我们将及时沟通与处理。

关注

关注