十二年来,玖富集团共服务了超过75家银行总行和30000多家分支行,金融科技实力深得银行认可:玖富独立开发了360基金诊断、FTS(销售流程支持平台)、微贷360等系统,将IT系统应用到咨询项目中解决项目落地难问题;依托在大数据、深度学习、人工智能等方面的成果积累,玖富万卡近年来帮助众邦银行、承德银行等银行在获客、风控、服务领域降低服务成本,并与厦门国际银行、中国银联北京分公司共同推广银联二维码支付。

当然,银行方面看重的,除了玖富的金融科技实力以及其资产端的小额分散、无大额标、无项目集中风险、无向上市公司融资的资产等风险外,还有其在消费金融方面的纵深布局。在当前中美贸易战背景下,促进消费成为国家战略,玖富也将发展消费金融定为集团未来的长期战略。玖富的消费金融业务布局,深度契合了互联网金融发展趋势,也切中了银行发展业务的痛点,这成为银行愿意与玖富加强合作的根本原因。

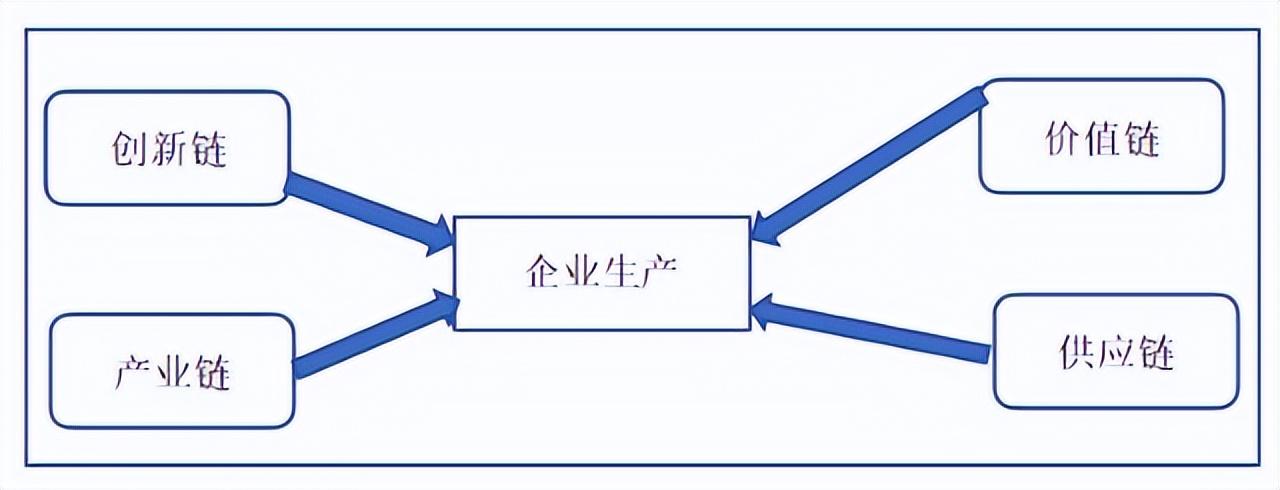

作为玖富集团连接线上、线下多元化场景的数字信用账户,玖富万卡整合了租房、购车、旅游、医疗、美容等衣食住行用多个垂直领域场景,为用户提供便捷灵活的智能分期购物服务。立足消费场景生态和AI技术,玖富万卡连接商户、用户等形成了“五钻”商业模型,为全行业建立了一个数字金融赋能零售的全新商业模式。此外,玖富万卡还与华润通、OPPO、vivo、百合网等建立了战略合作关系,提供大数据风控技术、用户渠道支持等,将消费分期购物服务与3c、婚恋、旅游等消费场景有效结合,深度服务实体经济。

在消费金融领域,玖富不仅在贷前有着小额分散、完全穿透的优质消费场景商户,而且依靠火眼征信、彩虹评级筛选优质客户,拥有国际水平的风控系统与专家力量。在贷后,玖富为保障客户利益引入了仲裁机制。当借款用户实际发生逾期后,如失信拒绝还款,仲裁机构依法做出裁决,凭仲裁裁决可直接提交人民法院申请强制执行。借款用户不配合法院执行的,法院将依法将其列入最高人民法院失信被执行人名单。

目前,玖富已经加入多个信息共享和征信信息系统:2015年,首批接入支付清算协会旗下的互联网金融风险信息共享平台;随后,与多家第三方征信机构、反欺诈机构合作打造云征信联盟,并建设PB数量级的征信数据库,并于2016年9月首批加入了中国互联网金融协会的“信用信息共享平台”。

另外,今年玖富还入选了司法大数据研究院与互金协会战略合作的首期试点单位。在测试工作中,玖富会收到法研院推送的失信被执行人、裁判文书、执行悬赏公告等数据,助力切断失信被执行人互联网金融领域的融资渠道;同时,还会将涉诉信息中的审判流程节点纳入互金企业风控模型,利用节点信息的及时性进一步提高模型的灵敏度和精准度。未来,借助信联征信直连、电子认证与仲裁,并通过银行等渠道对接央行征信,玖富还将进一步强化客户认证以及权益保护。玖富消费金融资产端的安全性,无疑是银行选择与其合作的关键所在。

作为国内颇具创新意识的金融机构,鄂州农商银行在当地开创了多项创新业务,如针对当地技术改造企业开展的“助保贷”业务等。未来,该行将与玖富在更多领域探索、建立多方位的金融科技合作,消费金融、二类账户、直销银行、理财合作都在规划当中。无疑,此次战略入股鄂州农商行,是玖富赋能传统金融机构、推动普惠金融发展的一次战略落地!

关注

关注

中华网

中华网

2018-08-08 12:36

2018-08-08 12:36