毫无疑问,我们已经进入了大数据时代。大数据不断的在渗透、改变甚至颠覆传统行业。金融业因对信息的依赖性使其成为大数据运用最重要的领域之一,以大数据为核心的金融科技正逐渐改变着金融的业务模式、管理模式、产品模式。当前,在个人金融领域,以大数据为核心的金融科技已经得到了成功的运用,利用金融科技对客户进行欺诈识别、授信评分、贷后风险预警。打造纯线上、数字化的业务模式,有力的推动了我国个人金融的发展。而在企业类金融领域,金融科技的运用仍然在酝酿当中。该领域也吸引了包括银行、互联网巨头的目光,传统银行纷纷成立金融科技子公司,拓展金融科技应用场景;阿里金融持续扩展数据源,尝试突破自身的业务生态圈,并且企图在企业类金融寻求制高点。可以预见,未来,金融科技改变企业类金融将成为又一大风口。

2018年5月,博金贷发起设立金融科技公司——南昌市众镐网联数据科技有限公司(以下简称众镐科技),采取内部孵化,整体赋能,切入应用,持续创新的方法,加快升级科技金融。

发展企业类金融科技

众镐科技是一家致力于以互联网的理念和方式为核心,以金融科技为驱动力去变革传统的企业类金融,他的将立足于博能集团的金融板块,逐步面向市场。未来,随着技术输出能力的提升,为中小金融机构、金融从业者提供专业的金融科技服务。

互联网技术的发展和普及,在个人金融领域,尤其是在个人消费信贷方向,从借款申请、反欺诈、授信评分、线上放款等各流程线上化、数字化已成为现实。随着技术的人工智能、大数据风控、云计算技术的不断升级,可预见的是企业信贷的智能化将成为下一个“风口”。众镐科技将致力于企业信贷智能化的研究,包括从企业借款申请、授信评级、审批到贷后全流程的数字化、智能化,一方面是以业务规则、流程为主的信贷全流程IT系统建设与优化,另一方面还涉及到适应企业信贷智能化的智能营销、大数据风控以及智能预警引擎的搭建。大数据技术的发展极大的拓宽了信息源的边界,使以数据为基础的客户筛选、企业精准画像、超传统信息维度的风险识别和度量等成为可能。

从线下至线上的营销革新

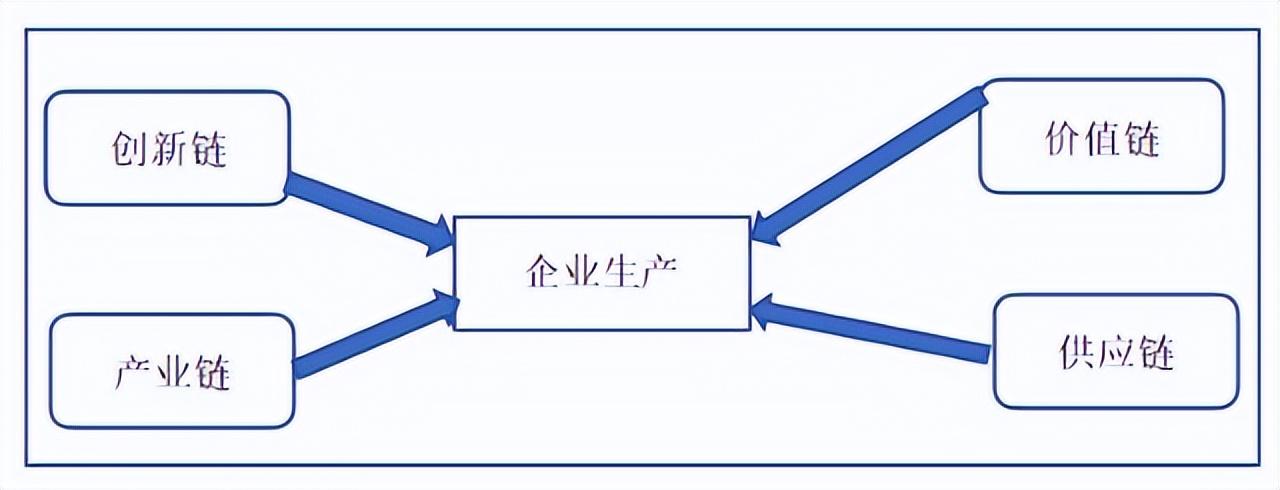

以往,金融营销往往依靠地推,进件难、过件率低,客群与产品匹配度不高,办理流程繁琐,客户体验差。大数据与人工智能将有效的解决这一行业痛点。通过对企业单点财务信息、产业集群能力、供应链圈层实力开发信贷白名单模型,以往点对点的方式将过渡到基于圈、层、链的获客方式,让符合准入门槛的优质客户获得更适合的产品与更低廉的价格。在获客方式上这将实现从单点到圈层链接的突破。

为了让借款用户能以极简的方式,快速获得与其实力相匹配的贷款,实现链接一建立,需求即满足,众镐科技基于人工智能与大数据研发的“企业法人人脸识别”、“活体检验”、“名片信息识别”、“N项风险数据集成建模”“超级智能授信”等多个金融“黑科技”打造极致的信贷体验。

以数据为基础的社会经济组织分析

云计算、分布式处理、存储技术、感知技术以及商务智能系统等实现对企业金融全量数据的规整、规划、统一和梳理。搭建以客户为中心的数据仓库,打造以数据为基础的企业金融服务解决方案。通过对全量数据的挖掘实现:全局风险的识别力、局部风险的洞察力、个体风险的解构力、产业趋势的判断力、企业金融的投放力。

构建客户画像分层,行业视图、区域视图以及时间视图,发现具有相似能力、特征、风险属性等共性客群,并基于共性客群的需求引导金融产品的研发。金融资源配置将更加的高效,金融对于实体经济的支持更加有力。同时,共性客群的发现也为精准、批量营销奠定基础。

此外,通过对区域、行业、产业链等多维度的全量数据的挖掘分析,评估区域、行业的竞争力,识别行业变迁轨迹。提升区域经济金融风险、行业发展趋势等分析预测能力,建立借贷投放策略,并以此指导金融投放,规避雷点和雷区。

科技对金融的影响是深刻且久远的,随着相关技术的升级和优化,其改变金融的进程远未停止。博金贷也将继续加大对于金融科技的投入,吸引优秀的科技人才,力争成为企业金融科技领域的领头羊。

博金贷升级科技金融,直击企业信贷智能化痛点

-

产业经济在线

产业经济在线

-

-

2018-05-23 15:05

2018-05-23 15:05

毫无疑问,我们已经进入了大数据时代。大数据不断的在渗透、改变甚至颠覆传统行业。金融业因对信息的依赖性使其成为大数据运用最重要的领域之一,以大数据为核心的金融科技正逐渐改变着金融的业务模式、管理模式、产品模式。当前,在个人金融领域,以大数据为核心的金融科技已经得到了成功的运用,利用金融科技对客户进行欺诈识别、授信评分、贷后风险预警。打造纯线上、数字化的业务模式,有力的推动了我国个人金融的发展。而在企业类金融领域,金融科技的运用仍然在酝酿当中。该领域也吸引了包括银行、互联网巨头的目光,传统银行纷纷成立金融科技子公司,拓展金融科技应用场景;阿里金融持续扩展数据源,尝试突破自身的业务生态圈,并且企图在企业类金融寻求制高点。可以预见,未来,金融科技改变企业类金融将成为又一大风口。

2018年5月,博金贷发起设立金融科技公司——南昌市众镐网联数据科技有限公司(以下简称众镐科技),采取内部孵化,整体赋能,切入应用,持续创新的方法,加快升级科技金融。

发展企业类金融科技

众镐科技是一家致力于以互联网的理念和方式为核心,以金融科技为驱动力去变革传统的企业类金融,他的将立足于博能集团的金融板块,逐步面向市场。未来,随着技术输出能力的提升,为中小金融机构、金融从业者提供专业的金融科技服务。

互联网技术的发展和普及,在个人金融领域,尤其是在个人消费信贷方向,从借款申请、反欺诈、授信评分、线上放款等各流程线上化、数字化已成为现实。随着技术的人工智能、大数据风控、云计算技术的不断升级,可预见的是企业信贷的智能化将成为下一个“风口”。众镐科技将致力于企业信贷智能化的研究,包括从企业借款申请、授信评级、审批到贷后全流程的数字化、智能化,一方面是以业务规则、流程为主的信贷全流程IT系统建设与优化,另一方面还涉及到适应企业信贷智能化的智能营销、大数据风控以及智能预警引擎的搭建。大数据技术的发展极大的拓宽了信息源的边界,使以数据为基础的客户筛选、企业精准画像、超传统信息维度的风险识别和度量等成为可能。

从线下至线上的营销革新

以往,金融营销往往依靠地推,进件难、过件率低,客群与产品匹配度不高,办理流程繁琐,客户体验差。大数据与人工智能将有效的解决这一行业痛点。通过对企业单点财务信息、产业集群能力、供应链圈层实力开发信贷白名单模型,以往点对点的方式将过渡到基于圈、层、链的获客方式,让符合准入门槛的优质客户获得更适合的产品与更低廉的价格。在获客方式上这将实现从单点到圈层链接的突破。

为了让借款用户能以极简的方式,快速获得与其实力相匹配的贷款,实现链接一建立,需求即满足,众镐科技基于人工智能与大数据研发的“企业法人人脸识别”、“活体检验”、“名片信息识别”、“N项风险数据集成建模”“超级智能授信”等多个金融“黑科技”打造极致的信贷体验。

以数据为基础的社会经济组织分析

云计算、分布式处理、存储技术、感知技术以及商务智能系统等实现对企业金融全量数据的规整、规划、统一和梳理。搭建以客户为中心的数据仓库,打造以数据为基础的企业金融服务解决方案。通过对全量数据的挖掘实现:全局风险的识别力、局部风险的洞察力、个体风险的解构力、产业趋势的判断力、企业金融的投放力。

构建客户画像分层,行业视图、区域视图以及时间视图,发现具有相似能力、特征、风险属性等共性客群,并基于共性客群的需求引导金融产品的研发。金融资源配置将更加的高效,金融对于实体经济的支持更加有力。同时,共性客群的发现也为精准、批量营销奠定基础。

此外,通过对区域、行业、产业链等多维度的全量数据的挖掘分析,评估区域、行业的竞争力,识别行业变迁轨迹。提升区域经济金融风险、行业发展趋势等分析预测能力,建立借贷投放策略,并以此指导金融投放,规避雷点和雷区。

科技对金融的影响是深刻且久远的,随着相关技术的升级和优化,其改变金融的进程远未停止。博金贷也将继续加大对于金融科技的投入,吸引优秀的科技人才,力争成为企业金融科技领域的领头羊。

2018年5月,博金贷发起设立金融科技公司——南昌市众镐网联数据科技有限公司(以下简称众镐科技),采取内部孵化,整体赋能,切入应用,持续创新的方法,加快升级科技金融。

发展企业类金融科技

众镐科技是一家致力于以互联网的理念和方式为核心,以金融科技为驱动力去变革传统的企业类金融,他的将立足于博能集团的金融板块,逐步面向市场。未来,随着技术输出能力的提升,为中小金融机构、金融从业者提供专业的金融科技服务。

互联网技术的发展和普及,在个人金融领域,尤其是在个人消费信贷方向,从借款申请、反欺诈、授信评分、线上放款等各流程线上化、数字化已成为现实。随着技术的人工智能、大数据风控、云计算技术的不断升级,可预见的是企业信贷的智能化将成为下一个“风口”。众镐科技将致力于企业信贷智能化的研究,包括从企业借款申请、授信评级、审批到贷后全流程的数字化、智能化,一方面是以业务规则、流程为主的信贷全流程IT系统建设与优化,另一方面还涉及到适应企业信贷智能化的智能营销、大数据风控以及智能预警引擎的搭建。大数据技术的发展极大的拓宽了信息源的边界,使以数据为基础的客户筛选、企业精准画像、超传统信息维度的风险识别和度量等成为可能。

从线下至线上的营销革新

以往,金融营销往往依靠地推,进件难、过件率低,客群与产品匹配度不高,办理流程繁琐,客户体验差。大数据与人工智能将有效的解决这一行业痛点。通过对企业单点财务信息、产业集群能力、供应链圈层实力开发信贷白名单模型,以往点对点的方式将过渡到基于圈、层、链的获客方式,让符合准入门槛的优质客户获得更适合的产品与更低廉的价格。在获客方式上这将实现从单点到圈层链接的突破。

为了让借款用户能以极简的方式,快速获得与其实力相匹配的贷款,实现链接一建立,需求即满足,众镐科技基于人工智能与大数据研发的“企业法人人脸识别”、“活体检验”、“名片信息识别”、“N项风险数据集成建模”“超级智能授信”等多个金融“黑科技”打造极致的信贷体验。

以数据为基础的社会经济组织分析

云计算、分布式处理、存储技术、感知技术以及商务智能系统等实现对企业金融全量数据的规整、规划、统一和梳理。搭建以客户为中心的数据仓库,打造以数据为基础的企业金融服务解决方案。通过对全量数据的挖掘实现:全局风险的识别力、局部风险的洞察力、个体风险的解构力、产业趋势的判断力、企业金融的投放力。

构建客户画像分层,行业视图、区域视图以及时间视图,发现具有相似能力、特征、风险属性等共性客群,并基于共性客群的需求引导金融产品的研发。金融资源配置将更加的高效,金融对于实体经济的支持更加有力。同时,共性客群的发现也为精准、批量营销奠定基础。

此外,通过对区域、行业、产业链等多维度的全量数据的挖掘分析,评估区域、行业的竞争力,识别行业变迁轨迹。提升区域经济金融风险、行业发展趋势等分析预测能力,建立借贷投放策略,并以此指导金融投放,规避雷点和雷区。

科技对金融的影响是深刻且久远的,随着相关技术的升级和优化,其改变金融的进程远未停止。博金贷也将继续加大对于金融科技的投入,吸引优秀的科技人才,力争成为企业金融科技领域的领头羊。

【版权提示】产业经济在线尊重与保护知识产权。如发现本站文章存在版权问题,我们将及时沟通与处理。

关注

关注