6月14日,中国宏观经济论坛(CMF)举行CMF宏观经济国际研讨会(第2期),本期论坛聚焦“MMT(现代货币理论)与宏观经济政策走向”,同时邀请多位国内政界、学界、企业界经济学家就这一热点问题进行联合解析。东方证券首席经济学家邵宇分别从美国、日本和中国三个国家进行分析。从美国和日本的经验来看,MMT的成功可能还需要一些客观的条件。在有通货膨胀压力时要反思MMT是否制造了问题,对中国而言,MMT具有启发意义,目前所面临的经济环境和日本、美国的情况不完全一样,“中国是MMT良好应用的新版本。”

邵宇表示,MMT本质是需求扩张,最主要强调财政和货币的资产负债表,但它有明显的约束,这个约束条件现在来看有两个,一是通胀,二是资产泡沫。当然如果是非储备型的货币,还存在外部债务的风险。像美国这种比较有优势的国家,通胀是最主要的原因,但实际上这三个因素特别是前两者是密切结合在一块的,所以,MMT要成功有很多的条件要配合,特别是供给方面的条件,不同的经济体有不同的供给条件。

以美国为例,回首美联储100年间,从第一次世界大战、第二次世界大战、2008年次贷危机和最近几年的新冠肺炎疫情这四个样本来看,只有2008年持续十年左右没有带来明显通胀压力,其他三个样本都有通胀。作为MMT实践,为什么2008年没有引发通胀?因为那时有比较好的供给条件,特别是当时全球供应链比较稳定,中国的出口关税很低,也没有贸易战。相对而言,能源价格有一段时间高启,但是替代能源特别是危机后的页岩气能源稳定。所以,如果只是看需求扩张而忽略了供给条件,可能会犯比较大的错误,最近通胀又刷新了8.6%。按泰勒规则计算,美联储如果仍然把2%作为目标水平,利率加到9%~10%的水平才能满足泰勒规则的约束,这会使市场上又出现一次“沃克时刻”。尽管MMT的拥护者会反驳是供给侧原因,但必须承认2020年这一轮货币投放从资产负债表净投放来看相当于2008年十年的投放同样的量级,所以,同样有供给缺口,但需求这块刺激也是通胀一个重要的因素。在此基础上会加深资产价格剧烈波动而导致新一轮衰退,这时候我们要反省,MMT是解决了问题还是创造了更多的问题,如同美联储是过度货币投放引发一场危机或“大火”,但所有救火队员带来的是更多的货币,如同“抱薪救火”。

“对于MMT而言,日本是一个非常好的例子,日本陷入到中长期停滞的因素并不在于货币扩张不够,日本央行和国债规模都在不断增长,日本的国债大部分购买是通过日本央行完成的,对外部世界的需求比较少。同样是货币扩张,日本这种扩张并不一定让MMT的拥护者完全满意,但更多来自于它的供给,日本的老龄化以及全球化把产业链转给中国或东盟,二元升级以及资本外流构成了它的通缩力量的一个来源。所以,不同的MMT以及结合当时供给条件所带来的最终效果完全不可同日而语。”邵宇说。

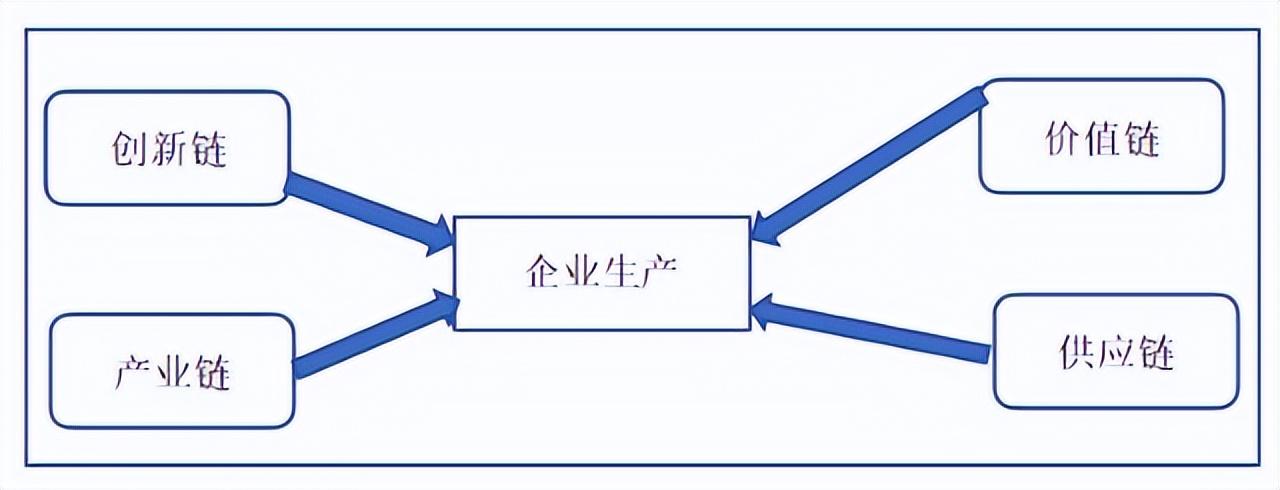

对中国而言,中国财政赤字增速不低,中国的财政赤字不仅看中央部门,还要看地方财政,特别是地方融资平台。中国经济增长非常强劲,可以视为财政的一个积极政策。再看货币,广义货币增速M2增长速度突破1000倍,同样用MMT这样一个角度衡量,我国正是全力执行了货币和财政双方相互刺激政策,带来了良好的经济增长,通胀水平维持在4%~5%左右。因为我国是发展中经济体,劳动力、土地和其他生产要素包括全球产业链转移等供给条件非常明显,从某种意义上看,可以说,中国是MMT良好应用的新版本。

邵宇表示,除美国之外其他国家没有那么好的运气,因为MMT使用的外溢性会影响其他,特别是发展中经济体,很可能被债务挤兑,包括欧盟都会出现类似希腊这样的问题,所以MMT适用性要求非常高。“MMT仍然在重复凯恩斯和哈耶克当时的争论,MMT同凯恩斯一样着眼于危机后有效需求的不足,对于发展中经济体,凯恩斯认为政府应该采取扩张的财政货币政策,通过大型公共基建,新兴领域投资,但不要忘记哈耶克的忠告,因为积极的政策可能扭曲价格信号,导致产能过剩,带来资产泡沫和下一次危机的爆发。货币在短期、中期、长期都不是中性的,最终会导致贫富分化和长期对后续债务的压力,所以还是要跟供给方面的条件,以及它的三个约束条件并行考虑,MMT才能发挥它最大的功能,避免它可能造成的后遗症。”邵宇表示。

本次论坛由中国人民大学国家发展与战略研究院、中国人民大学经济学院和中诚信国际信用评级有限责任公司联合主办。

关注

关注

产业经济在线

产业经济在线

2022-06-16 15:00

2022-06-16 15:00